相場は「ランダム」か「必然」か──アインシュタインとバブルの歴史から考える

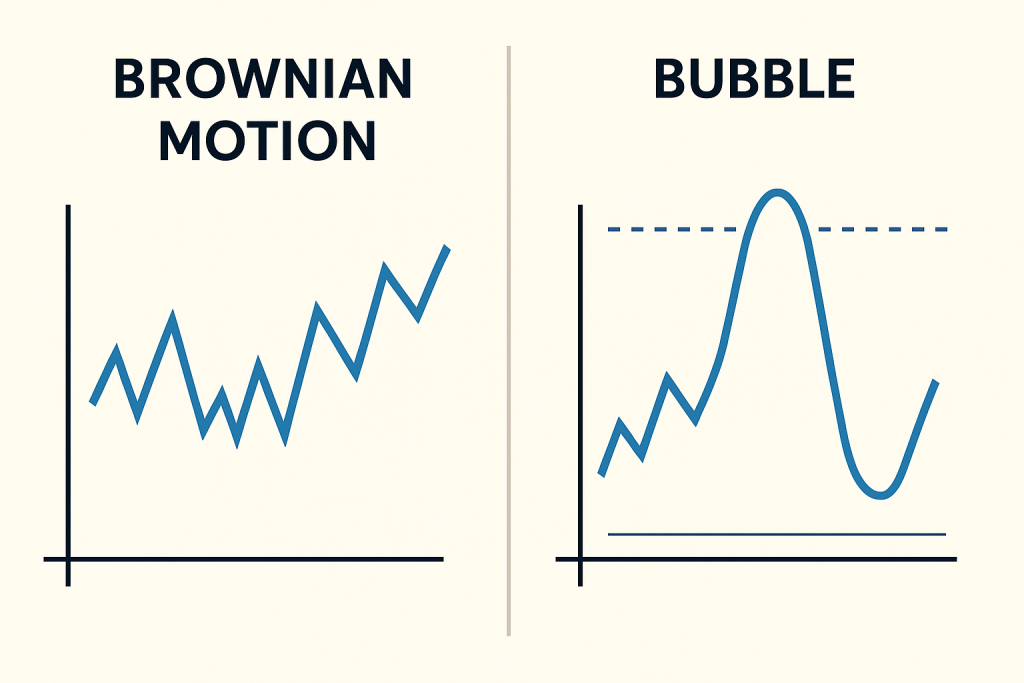

金融市場はよく「読めない」「ランダムだ」と言われます。実際、株価や為替の値動きはジグザグに動き、その振る舞いは一見すると ブラウン運動(Brownian Motion) によく似ています。

ブラウン運動とは、液体中に浮かんでいる微粒子が周囲の分子にぶつかりながら不規則に動く現象で、1905年にアルベルト・アインシュタインがその確率的性質を定式化しました。この論文は、当時まだ仮説だった「原子の存在」を数学的に証明した画期的なものでした。

この物理モデルは後に金融工学にも応用されます。 株価は「ランダムウォーク(Random Walk)」 する、つまり次の一歩は完全に予測不能であるという仮定のもと、ブラック=ショールズ式などのオプション価格理論が生まれました。

しかし、ここで一つ問題があります。

市場は本当にただのランダムウォークなのか?

歴史を見ると、市場には バブルと暴落 が繰り返し現れます。

- 1637年:オランダのチューリップ・バブル

- 1720年:南海泡沫事件

- 1929年:世界恐慌

- 2000年:ITバブル

- 2008年:リーマンショック

- そして暗号資産バブル

もし完全にランダムなら、平均的な揺らぎだけで動くはずです。ところが現実には、急激な群集心理による「突発的な歪み」 が発生します。

これは物理で言えば、相転移や臨界現象に近いものです。水がある温度を超えると突然沸騰するように、市場もある「期待値の閾値」を超えた瞬間に爆発的に上昇したり崩壊したりします。

市場は「ブラウン運動」以上の存在

アインシュタインのブラウン運動モデルは 「独立した多数の粒子がぶつかる世界」 を前提にしていました。しかし金融市場における「粒子=投資家」は互いに影響し合います。

- ネットニュースで群衆が一方向に傾く

- SNSの煽りで一気に買いが買いを呼ぶ

- 恐怖が一瞬で伝播して総投げが起きる

市場は 単なる確率過程ではなく「意思と思惑の相互作用システム」 です。

経営者としての教訓

私たちはよく「データ分析」「統計」「AI予測」を重視します。もちろん重要ですが、市場もビジネスも「ブラウン運動+群集心理」 で動くと理解すべきです。

- ✅ 平常時は統計的に揺らぐ

- ⚠️ 臨界点では一気に相転移する

- 👤 そこには人間の心理が強く介在する

結局のところ、 「数字だけ」でも「感覚だけ」でも不十分 です。

アインシュタインのように ランダムの中に法則を見出す眼 と、バブルの歴史から 心理の暴走を読み解く洞察力 の両方が必要になります。